派拉蒙有「重量級靠山」攔胡Netflix搶親華納兄弟 5大QA看懂誰勝算高

【編譯于倩若/綜合外電】華納出售案彷彿一部劇情高潮迭起的賣座大片!派拉蒙對華納提出了敵意收購要約誓言攔胡Netflix搶親華納,華納兄弟必須在12月22日之前決定其與Netflix現有720億美元交易的命運。接下來會發生什麼?派拉蒙背後「重量級靠山」美國總統川普能在這項交易發揮多大影響力?《華爾街日報》整理5大QA看懂誰勝算高。

派拉蒙出價779億美元 高於Netflix的720億美元

派拉蒙於周一對華納兄弟探索提出779億美元的敵意收購,藉由直接向華納股東陳述其提案,將其與Netflix之間對這家娛樂公司的爭奪戰大幅升級。

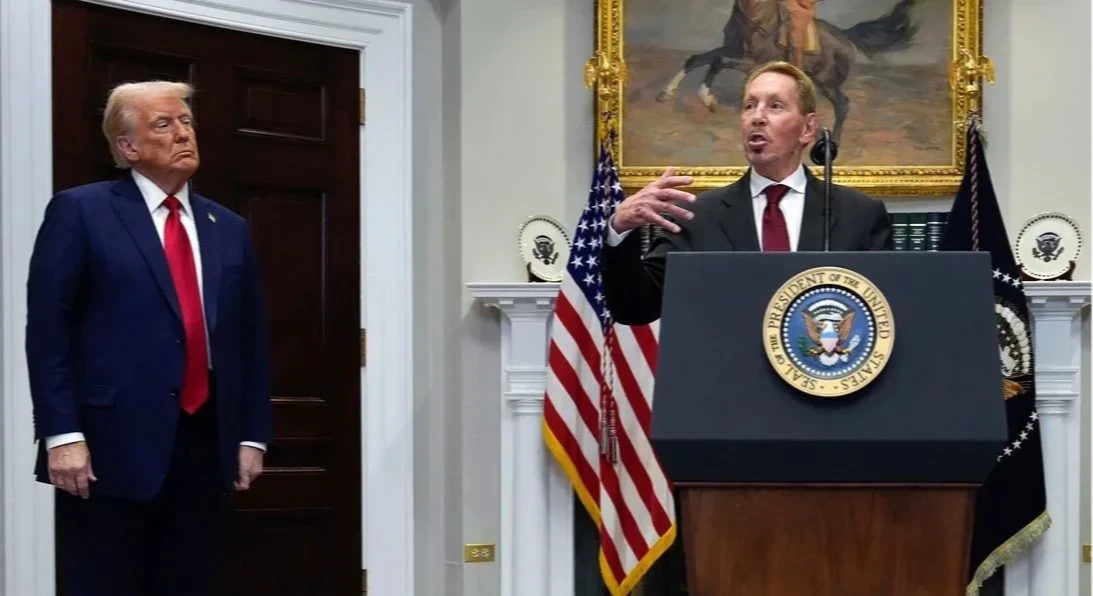

Netflix則在上周五同意以720億美元收購華納兄弟,前提是華納將影業與HBO Max串流業務自其有線電視頻道事業分拆。這項宣布震撼了好萊塢與華爾街,因為許多人原本預期由甲骨文(Oracle)創辦人艾利森(Larry Ellison,川普盟友)之子David Ellison執掌的派拉蒙佔上風。

隨著David Ellison於周一啟動公開收購要約,以下是這場戲碼可能如何展開:

Q:為什麼派拉蒙要提出公開收購要約?

A:公開收購要約是一種直接向股東提出以特定價格出售、或「提交」其股票的請求。當目標公司的董事會不願接觸時,這類方式經常被採用。派拉蒙於周一指控華納,在過去12周內對其提出的6項收購提案都沒有進行任何具意義的接洽。

公開收購會給股東一個參與的期限,而這個期限通常可以延長。除非期限被延長,華納股東必須在1月8日之前決定是否接受派拉蒙每股30美元的全現金出價。

如果公開收購看起來獲得廣泛支持,被收購公司的董事會往往會在截止日前讓步並開始談判。

華納表示正在評估派拉蒙的出價,同時持續建議股東支持與Netflix的交易,股東將在稍後進行表決。

Netflix出價為每股27.75美元,並包含一小部分Netflix股票作為對價。但據《華爾街日報》報導,若考量分拆後華納股東仍會持有華納有線電視事業的股份,該交易的真正價值接近每股31至32美元。

派拉蒙也可能在公開收購到期前決定提高出價。

Q:華納接下來會怎麼做?

A:華納有10個工作天,也就是到12月22日星期一之前,與顧問商討並決定派拉蒙的出價是否優於Netflix的交易。

如果認定派拉蒙的出價較優,公司很可能開始與派拉蒙談判,同時給Netflix 4個工作天提出反價。

除了金額之外,華納還會考量其他層面,例如:2項交易在川普政府下取得監管批准的難易程度、各收購方的財務支持能力等。

同時,華納很可能會面臨大量投資人對競標過程的質疑,以及因選擇Netflix而非派拉蒙的出價可能引發的法律訴訟。在競價過程中,公司經常會遇到這類訴訟。

Q:這對Netflix意味著什麼?

A:如果派拉蒙的出價被認定優於Netflix,Netflix將有機會提出相同或更高的出價。它也可能在此期間試著與華納達成更優渥的交易。

如果華納退出與Netflix的交易,必須向Netflix支付28億美元的解約費;反之,如果因監管或其他問題導致Netflix的交易無法完成,Netflix必須支付華納58億美元。這是史上最大的解約費之一,顯示Netflix對於完成交易完成相當具有信心。

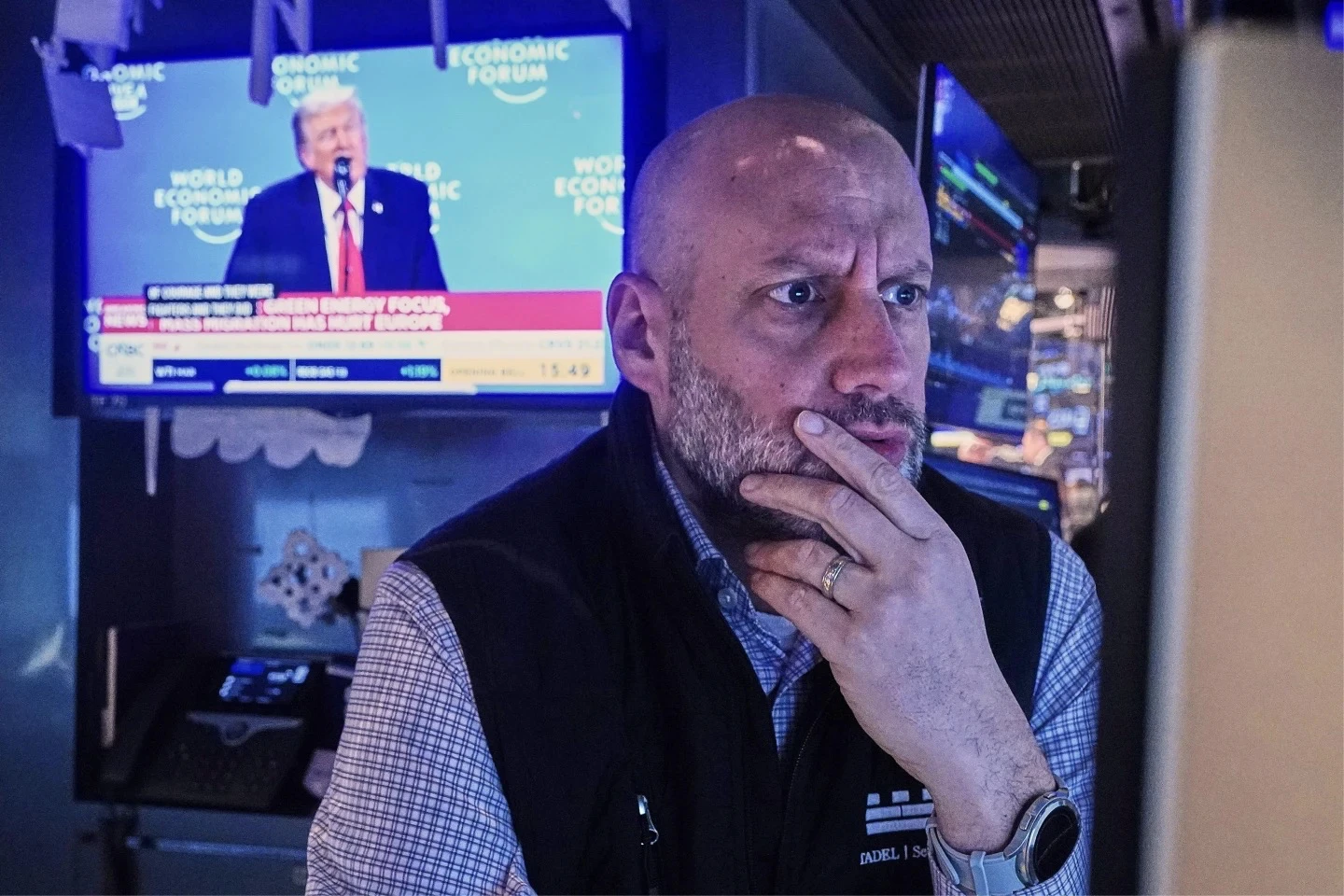

自9月中旬以來,Netflix的市值已蒸發約1000億美元,當時市場開始揣測Netflix將對華納資產採取某種行動,而派拉蒙也在準備自己的出價,這可能代表Netflix股東未必願意支持更高的出價。

Q:大型、非友善公開收購的成功機率有多高?

A:《華爾街日報》對LSEG資料的分析顯示,自2000年以來,涉及多方競標的敵意公開收購中,約有29%最終成交。若交易規模達100億美元以上,比例則略低。

如果派拉蒙成功收購華納,將成為史上在競價過程中成功的最大敵意公開收購案。根據LSEG資料,目前規模最大的紀錄是蘇格蘭皇家銀行於2000年以超過360億美元收購National Westminster Bank。

Q:川普可能如何影響這個過程?

A:派拉蒙主張,相較於Netflix,它的交易更容易獲得監管批准,因為Netflix已經是串流市場的重要玩家。Netflix的交易預期會受到司法部調查,而白宮也比過去政府更可能影響監管機關對任何交易的最終立場。

派拉蒙的收購由艾利森家族支持,而他們是川普的盟友;派拉蒙的融資來源包括川普女婿Jared Kushner的私募基金。

但在周一被問及這些競爭提案時,川普表示他與這2家公司都不算親近。他說:「我得看看他們的市場佔比是多少,他們都不是我特別要好的朋友。」

川普在周末曾暗示Netflix的交易「可能會有問題」,並表示他會參與決定是否批准這項交易。之後,他又批評派拉蒙,因為其旗下CBS的《60分鐘》最近邀請了批評他的共和黨議員Marjorie Taylor Greene上節目。