力成首季展望淡季不淡估年增高雙位數 超豐看好AI資料中心成長動能

【記者蕭文康/台北報導】封測廠力成及超豐今同步舉行法說會,其中,力成預計2026年第1季營收雖因工作天數減少略降,但需求穩健,產品漲價效應將逐步顯現,同時積極投資Fan-out-PLP先進封裝技術,預計2027年量產,整體看好記憶體周期回升及AI帶動的資料中心需求,預期2026年產業展望優於2025年;超豐對於2026年首季展望樂觀,因資料中心AI需求持續攀升與記憶體缺貨推高ASP,消費電子和遊戲機市場需求回溫助益產能利用率。

力成與超豐法說會重點數據整理

力成去年Q4每股賺2.52元、全年賺7.48元

力成發言人沈俊宏表示,力成去年第4季營收214億,自2022年第4季以來新高,較上季199億增約7.2%,年增約25%。毛利率18.6%,稅後淨利23.32億,季增約13%;每股純益為2.52元。

力成2025全年營收749億,對比2024年的733億增約16億;若不含上半年西安廠,2025為699億,增幅約7.2%,增加約49億。增長動能來自邏輯產品等全面增加,上半年NAND疲弱、下半年顯著回升。2024毛利率19.1%,2025為17%,主因新台幣升值、金價與電費等成本上升;2026第1季後產品漲價效應更明顯。2025每股純益7.48元,較2024年的9.09元,減少約17%。

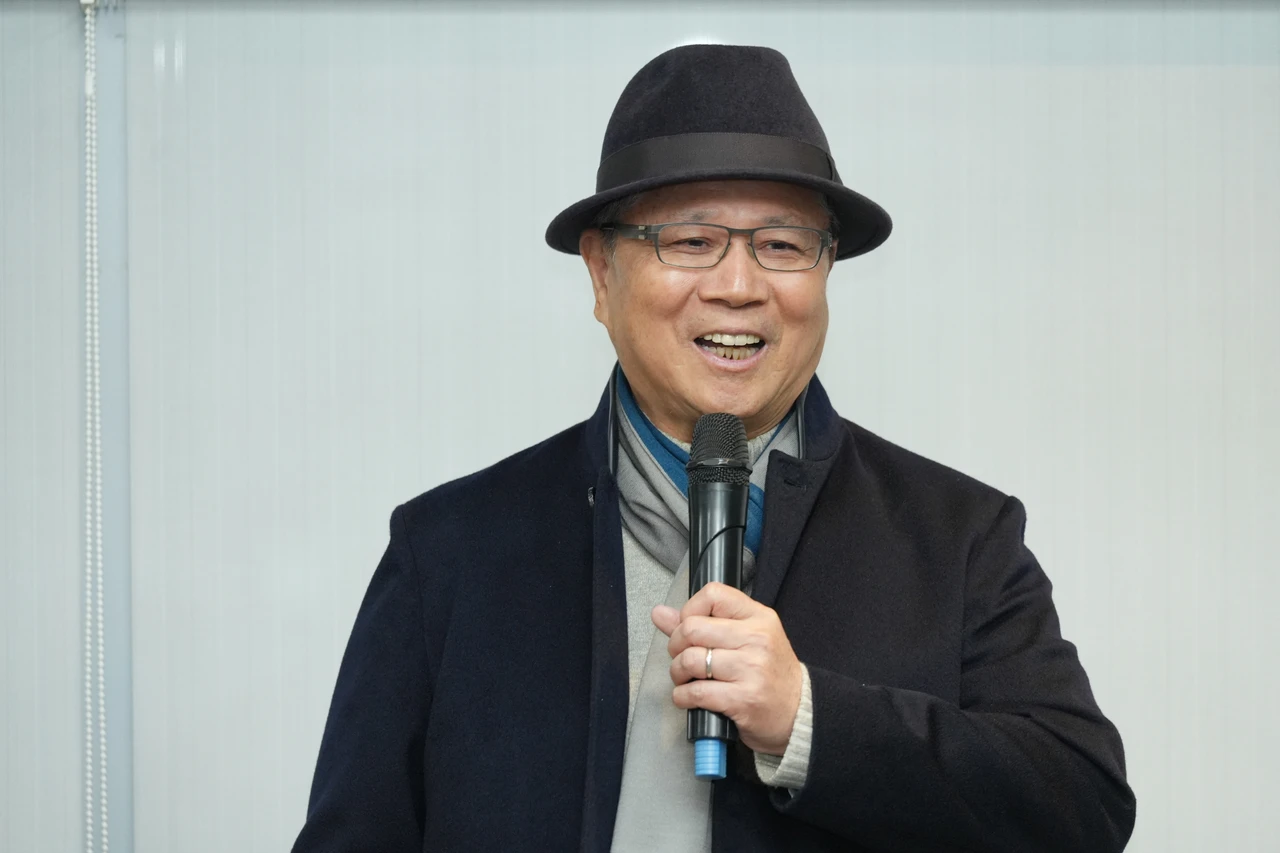

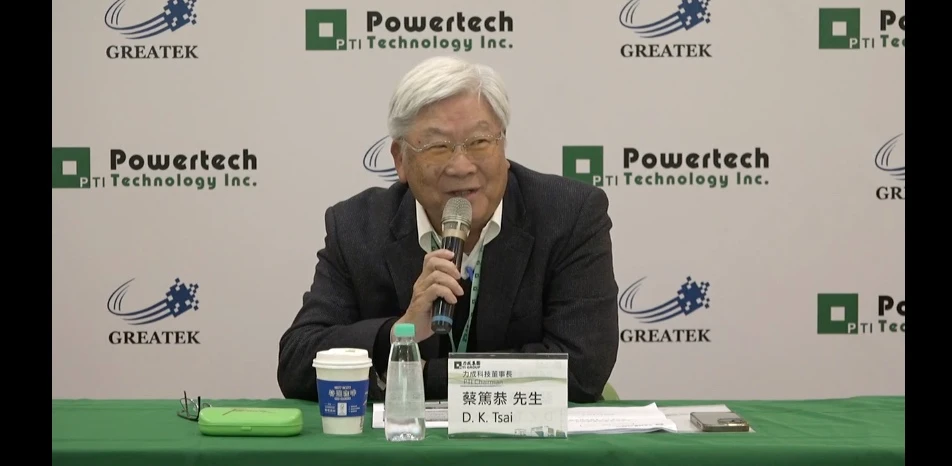

蔡篤恭:Q1淡季不淡、積極布局Fan-out-PLP

在產業展望與記憶體動態方面,由於記憶體周期回升、AI需求旺盛,產能趨緊,預期2026 第1季展望優於2025同期。同時,資料中心展望上修,DRAM需求高於預期;DDR4產能短缺與倍數漲價恐壓抑PC與手機需求。未來擴大導入LPDDR與GDDR7於伺服器架構,訂單需求提升,車用庫存低檔開始回補。

針對2026年第1季展望,力成董事長蔡篤恭說明,2026年第1季營收較2025年第4季小幅個位數減少,主要因工作天數減少,基本需求未見轉弱,2025年資本支出約195億,日前公布未來3年投資443億,主要投入Fan-out-PLP(扇出型封裝)等重點領域。

Fan-out-PLP預估2027達量產

在法人關注Fan-out-PLP技術路線發展方面,Fan-out-PLP目標良率98~99%,目前大型面板製程在90%以上,持續調校。大型AI晶片貼附與機台導入,有兩家供應商機台預計2~3月進場,裝設於新購入的友達廠;更大型光罩機台與供應商共同開發,估年底可供應。

此外,P11廠無塵室擴充於4月完成,面板月產能約6000片,折算晶圓約2.1萬片,設備分批到位:前3K於7~8月,今年底前完成;另3K於明年第1~2季到位,預計明年第1~2季開始放量。

友達2座廠超過4000坪無塵室,一樓預留新技術與Fan-out-PLP擴充,空間可支應至2028~2029初。技術主軸以AI晶片、CPU/ACPU、CPO等自去年起開發驗證,目標2027年底量產;Fan-out-PLP預期2026開始有營收,2027達量產。

製程與面板規格方面,在尺寸策略專注510×515,不追逐600以上或620×750尺寸,認為更大尺寸挑戰大且需設備廠支援。

在稼動率與營運動能方面,去年第3季封裝約80%、測試約75%;第4季封裝在90%以上、測試約85%;今年維持介於去年第3與第4季之間。

此外,法人也好奇記憶體封測報價?力成指出,因DRAM/NAND報價上漲與成本上升,去年第4季已陸續調漲,一般項目個位數至雙位數,漲價將於今年第1季生效,毛利率預期提升個位數至雙位數。金價轉嫁方面,已與客戶建立季平均或月度調整機制,以倫敦金價為標準;金線占組裝成本約1~3%,影響可控。

蔡篤恭進一步說明集團營運展望上,以記憶體、邏輯、先進封裝三主軸,第1季淡季不淡,較去年第1季高雙位數成長,第2季較去年同時有高雙位數成長,先進封裝動能良好、進入擴產階段。今年建置3K產能,明年第1季再增3K,期望帶來顯著營收貢獻。

超豐去年每股賺4.31元、Q1看好AI資料中心成長動能

至於股利政策與配息方面,力成過往以每股純益的60%為配息原則,未來希望維持60~70%,預計3月送董事會通過後公告。超豐去年配息約68~69%,今年預計維持65~70%。

超豐電子2025年全年營收167.6億,年增10.2%;成長動能主要來自消費與 算,其中AI成長達 37%。全年EPS 為4.31元,較前一年衰退1.8%,主因成本上升與匯兌損失。

2026年第1季展望,超豐董事長謝永達表示,由於AI資料中心需求預期持續增加,成為主要成長動能。而記憶體持續缺貨,客戶轉向高容量產品,有助ASP提升。消費性 MCU、遊戲機需求回溫,客戶備貨轉趨積極。Flip Chip產能持續擴充,預計至年底達220m產能。